2023: Investitionen in Renewables höher als in fossile Brennstoffe

Seit nunmehr einem Jahr ist der Inflation Reduction Act (IRA) in Kraft, der unter den Umweltgesetzen das wohl wichtigste Förderprogramm für Cleantech-Unternehmen darstellt. So werden in den USA derzeit verstärkt Investitionen in den Bereichen Batterieherstellung, Produktion von Solarmodulen sowie von grünem und blauem Wasserstoff getätigt.

Gleichzeitig hat das Jahr 2023 auch Rückschläge für den Cleantech-Sektor gebracht. Ein großer Teil davon ist auf die höheren Zinssätze zurückzuführen. Auch der Offshore-Windsektor hat die höheren Zinssätze zu spüren bekommen, zusätzlich zu den Herausforderungen beim Aufbau einer amerikanischen Lieferkette (Re-Shoring) und der Bewältigung höherer Kosten.

Energietrilemma: Preis, Nachhaltigkeit, Energiesicherheit

Die Stimmung der Investoren hat sich, nachdem die Euphorie im Jahr 2020 ihren Höhepunkt erreicht hat, zu einem wesentlich nüchterneren Zustand im Herbst 2023 gewandelt. War die Euphorie übertrieben und haben wir nach fast drei Jahren, in denen der Sektor im Vergleich zum Gesamtmarkt unterdurchschnittlich abgeschnitt, einen Tiefpunkt bei den Aktienbewertungen erreicht?

Eines ist sicher: Die Energiewende ist auf der Agenda, und die Bedingungen für das Wachstum von Cleantech sind besser als je zuvor. Die Märkte sind größer und vielfältiger, die Technologie ist ausgereifter und kostengünstiger, und die Unterstützung durch den Gesetzgeber ist stärker denn je.

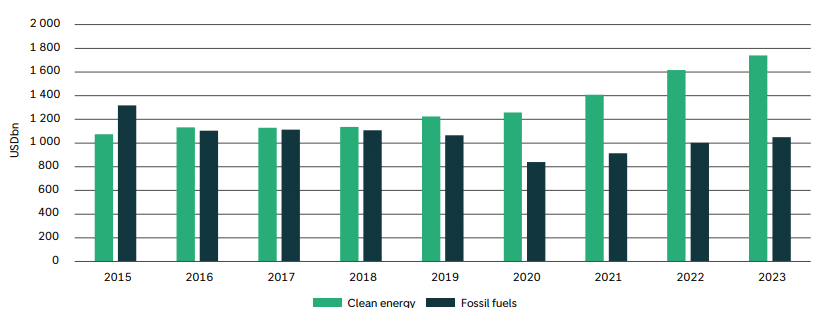

Weltweite Energie-Investments in 2023

Weltweite Energie-Investments in 2023

Zu berücksichtigen ist, dass die höheren Zinssätze nicht in einem Vakuum stattfinden, denn auch die Preise für Energierohstoffe und Energieversorger sind gestiegen. Zusätzlich treiben Unternehmen und Regierungen ihre Dekarbonisierungsziele voran.

Die Lernkurven für Solar-, Wind- und Speichertechnologien werden die Kosten für diese Technologien im Laufe der Zeit weiter nach unten treiben, da ihre Entwicklung voranschreitet. Dieser Übergang könnte durch die steigenden Kapitalkosten verlangsamt werden, aber dies wird wahrscheinlich zu höheren wirtschaftlichen Produktivitätsverlusten aufgrund des Klimawandels führen. Dessen Auswirkungen werden stärker zu spüren sein, was wiederum das Wachstum beschleunigen wird.

Prognosen zufolge werden die Investitionen in saubere Energien im Jahr 2023 einen neuen Rekord erreichen und deutlich über denen in fossile Brennstoffe liegen (siehe Grafik). Die Energiewirtschaft und damit auch der Energiesektor sind von der erneuerbaren Energie abhängig geworden, die inzwischen mehr als 60 % der Ausgaben der Industrie (und mehr als 80 % der Ausgaben des Energiesektors) ausmachen. Der Energiesektor wird seinen Anteil an den gesamten Investitionen in alternative Energien weiter erhöhen, da wir aufgrund der Kostenwettbewerbsfähigkeit und des wirtschaftlichen Nutzens aus Energieeffizienz und geringeren Emissionen weiter elektrifizieren. Der Sektor der sauberen Energie wird weiterhin einen beträchtlichen Anteil einnehmen, da sich Verbraucher, Unternehmen und Regierungen weiterhin auf das Energietrilemma konzentrieren: Erschwinglichkeit, Nachhaltigkeit und Energiesicherheit.

Langfristig ist davon auszugehen, dass die Aktienkurse von den Gewinnen pro Aktie getrieben werden. Daher wird viel Zeit aufgewendet, die Ertragskraft der Portfoliobestände durch fundamentale Bottom-up-Betrachtung vorherzusagen, wobei der Schwerpunkt auf Geschäftsmodell, Wettbewerbspositionierung, Kapitalallokation, Strategie und Kultur liegt. Insbesondere Cleantechs könnten im Blickfeld der Anleger stehen, da fast ihr gesamtes Geschäft ausgerichtet ist, die Energiewende voranzutreiben. Vorreiter sind hier beispielsweise Vestas und Darling Ingredients. Aber auch andere Unternehmen, wie Amphenol und Hubbel, profitieren vom Umweltthema, verfügen aber über breitere Geschäftsportfolios.