Warum Banken die Energieeffizienzklasse kennen sollten

Steigende Preise für Energie machen sich bei Mietern und Eigentümern mehr und mehr bemerkbar. Je nach Energieeffizienzklasse eines Gebäudes variieren die Mehrausgaben für Energie jedoch stark. Der Kostenvorteil liegt hier eindeutig bei Immobilien mit einer besseren Energieeffizienzklasse. Daher werden diese Informationen etwa bei zukünftigen Neuvermietungen oder auch beim Verkauf immer wichtiger.

Eine Umfrage von McMakler aus Oktober 2021 bei 1.060 Immobilieneigentümern ergab jedoch, dass nur 26,5 Prozent der Befragten die Energieeffizienzklasse ihrer Immobilien auch kennen. 29,8 Prozent gaben an, dass sie die Energieeffizienzklasse ungefähr schätzen könnten, während 43,8 Prozent der Befragten die Energieeffizienzklasse gar nicht nennen können.

Energieeffizienz von Immobilien in der EU-Taxonomieverordnung

Jedoch nicht erst seit Beginn der Hochinflationsphase spielt die Energieeffizienz von Gebäuden eine Rolle. Effizientere Immobilien leisten einen wesentlichen Beitrag zur Erreichung der Klimaziele. Nach der EU-Taxonomieverordnung trifft dies auf Immobilien zu, die vor dem 31. Dezember 2020 gebaut wurden, wenn sie entweder Energieeffizienzklasse A laut Energieausweis aufweisen oder das Objekt zu den besten 15 Prozent beim Primärenergiebedarf aus regionaler Sicht gehört. Wenn das Gebäude darüber hinaus keinem der fünf weiteren Umweltziele der EU-Taxonomieverordnung schadet, so gilt dieses Objekt kurz gesagt als EU-taxonomiekonform. Haben Investoren ein Interesse daran, einen möglichst hohen Anteil ihrer Gelder in EU-taxonomiekonforme Objekte, also in nachweislich gesetzlich nachhaltige Anlagen, einzubringen, so ist die Kenntnis über die Energieeffizienzklassen von Immobilien essenziell.

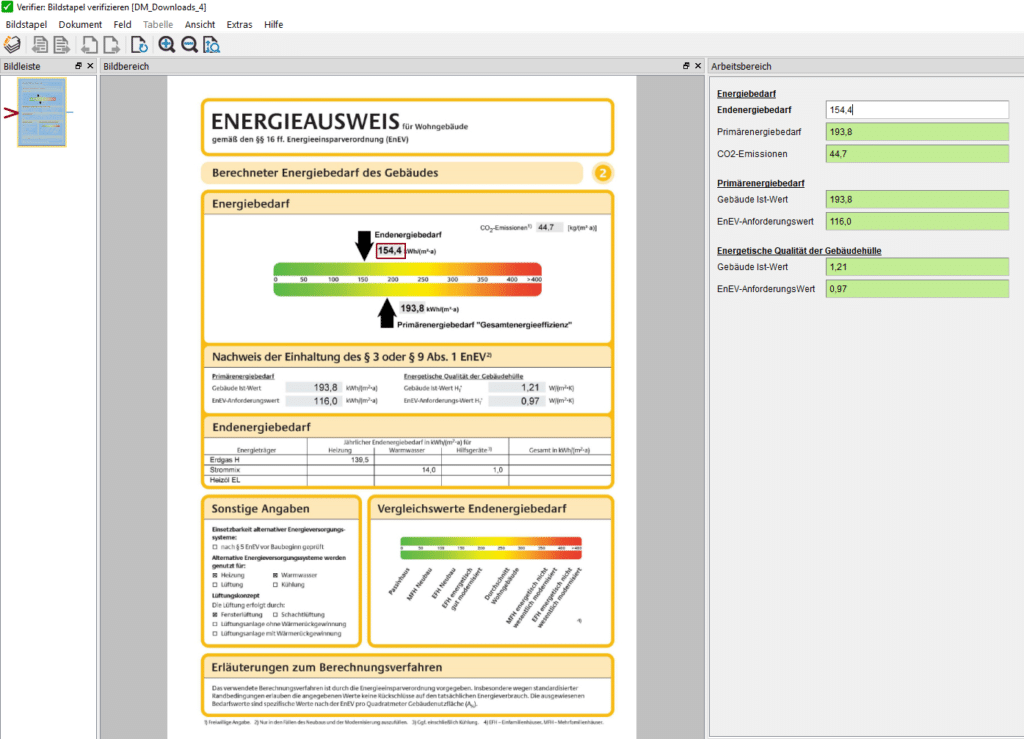

Dies gilt auch für Kreditinstitute, die einen wesentlichen Teil der Immobilienkäufe über ihre Kreditvergabe finanzieren. Doch auch hier sieht die Situation ähnlich aus wie in der obigen Umfrage dargelegt. Wenn schon der Immobilienkäufer die Energieeffizienzklasse seines Objektes nicht kennt, so liegen auch beim Kreditinstitut diese Informationen nicht flächendeckend vor. Bei Neubauten beziehungsweise neu abgeschlossenen Finanzierungen oder Prolongationen kann der Kreditnehmer aufgefordert werden, den Energieausweis vorzulegen. Im Immobilienbestand ist diese Möglichkeit jedoch nicht so ohne weiteres gegeben.

Klassifikation des gesamten Immobilienportfolios als Teil des EZB-Klimastresstests

Der im Jahr 2022 laufende EZB-Klimastresstest für die von der Europäischen Zentralbank (EZB) beaufsichtigten Institute fordert die energetische Klassifizierung des gesamten Immobilienportfolios, das als Sicherheit der vergebenen Kredite dient. Die EZB räumt den Banken die Möglichkeit ein, auch eine Schätzung der Energieeffizienzklasse vorzunehmen, wenn kein Energieausweis vorliegt. Als mögliche Approximationen nennt die EZB das Baujahr der Immobilie, die Größe oder Energiekosten, um auf eine passende Klasse zu schließen.

Da eine solche Anforderung neu ist, soll der EZB-Klimastresstest vor allem als eine „Learning Exercise“ verstanden werden. Der Klimastresstest soll Banken bei der konzeptionellen Integration von physischen und transitorischen Risiken aus dem Klimawandel unterstützen und zwingen, sich mit relevanten Fragen, wie die nach den Energieeffizienzklassen im Bestandsportfolio, auseinanderzusetzen.

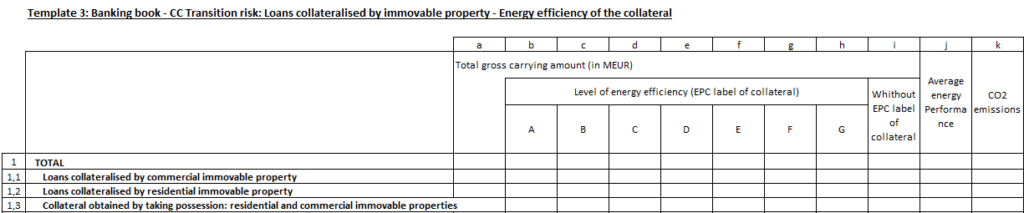

Die neuen ESG-Offenlegungspflichten im Rahmen der Säule-3-Offenlegung nach Art. 449a CRR II, die am 28. Juni 2022 in Kraft treten und zum 31. Dezember 2022 zum ersten Mal gemeldet werden müssen, beinhalten ähnliche Angaben. In der ursprünglich als Tabelle 3 bezeichneten Anlage (später als Tabelle 2 geführt) muss hier ebenfalls eine Klassifikation nach Energieeffizienzklassen der als Sicherheit dienenden Immobilien durchgeführt und gemeldet werden.

Auch kleinere Kreditinstitute sind betroffen

Aktuell betreffen die vorgestellten Pflichten nur die großen Banken. Es ist aber nur eine Frage der Zeit, bis auch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und die Deutsche Bundesbank einen Klimastresstest auf nationaler Ebene durchführen und ähnliche Angaben von den Banken verlangen werden. Daher ist es auch für kleinere Kreditinstitute vor dem Hintergrund steigender Energiepreise, einem hohen energetischen Sanierungsbedarf in Deutschland und schlecht informierten Immobilienbesitzern von Interesse, die Energieeffizienzklassen des Bestandes zu kennen. Der daraus ableitbare Kundennutzen stellt einen unmittelbaren Wettbewerbsvorteil dar.

Stufenweises Vorgehen zur Bestimmung der Energieeffizienzklassen im Bestand

Um die Energieeffizienzklassen im Bestand zu ermitteln, empfehlen wir ein mehrstufiges Vorgehen:

- In Stufe eins muss geprüft werden, für welche Immobilien bereits Daten aus Energieausweisen im zentralen Datenhaushalt vorliegen und ob diese digital für die relevanten Personen im Zugriff sind. Nur im integrierten digitalen Format können die Informationen effizient für verschiedene Zwecke weiterverarbeitet werden

- Trotz digitaler Kopie (z.B. im pdf-Format) werden die benötigten Daten oft „manuell abgetippt“ oder umständlich umgewandelt, bevor sie weiterverarbeitet werden können. Dieser Schritt ist fehleranfällig, aufwändig und kostenintensiv. Ansätze zur Automatisierung des Gesamtprozesses, zum Beispiel durch den Einsatz von Smart Input Management Systemen können Abhilfe in Stufe zwei Unter Automatisierung versteht man hierbei den Dreiklang aus Dokumentenklassifikation, Dokumentenrouting und automatischer Extraktion von Fachdaten, die anschließend maschinell verwertbar zur Verfügung stehen.

- Liegen die Energieausweise in physischer Form als Ausdrucke oder manuell ausgefüllte Formulare vor, müssen diese in Stufe drei zunächst digitalisiert werden. Für das Scanning haben sich in der Praxis, je nach Volumen, verschiedene Möglichkeiten bewährt: Lokal am Arbeitsplatz des Sachbearbeiters, durch einen Spezialanbieter oder mit Hilfe bereits vorhandener Infrastruktur der Poststelle sind dabei nur drei Optionen.

- Kommen die Banken jedoch an den Punkt, dass keine energetischen Daten zu finanzierten Gebäuden erhoben wurden und ein Nachfassen beim Kreditnehmer sich als zu aufwendig herausstellt, kommt in der vierten Stufe ein Schätzmodell zum Einsatz. Das Modell unterscheidet dabei zunächst zwischen Wohngebäuden und Nicht-Wohngebäuden, da die Baustile bei Wohngebäuden homogener als bei Nicht-Wohngebäuden sind. Je nach Typ stehen dann weitere Klassifikationen zur Verfügung, um die Objekte auf Mustergebäude zu mappen, von denen energetische Informationen vorliegen. Durch einen Vergleich von geschätzter Energieeffizienzklasse und vorliegenden Informationen aus Energieausweisen ist eine Validierung des Modells möglich.

Nach einer anfänglichen Klassifikation lässt sich der Ansatz in regelmäßigen Zeitintervallen rollierend wiederholen, sodass die Güte des Modells kontinuierlich verbessert wird. Neben einer reinen Klassifikation des Ist-Zustands ist es auch möglich, Simulationen durchzuführen, um beispielsweise die Wirkung einer Kampagne zu Sanierungsfinanzierungen auf den Bestand abzuschätzen.

Fazit

Die vollständige energetische Klassifikation des Immobilienbestandsportfolios wurde von Kreditinstituten lange vernachlässigt. Steigende Energiepreise und Anforderungen durch die Gesetzgebung und die Aufsicht lassen diesen Schritt aktuell immer wichtiger werden. Solange noch nicht für alle Objekte Energieausweise digital und integriert im Datenhaushalt vorliegen, erfolgt die Erfassung stufenweise. Smart Input Management Systeme und IT-gestützte Mappingverfahren auf Referenzobjekte ermöglichen eine effiziente Zuordnung von Energieeffizenzkennwerten zu jeder Immobilie.