Davos: Umweltrisiken verändern Risikomanagement

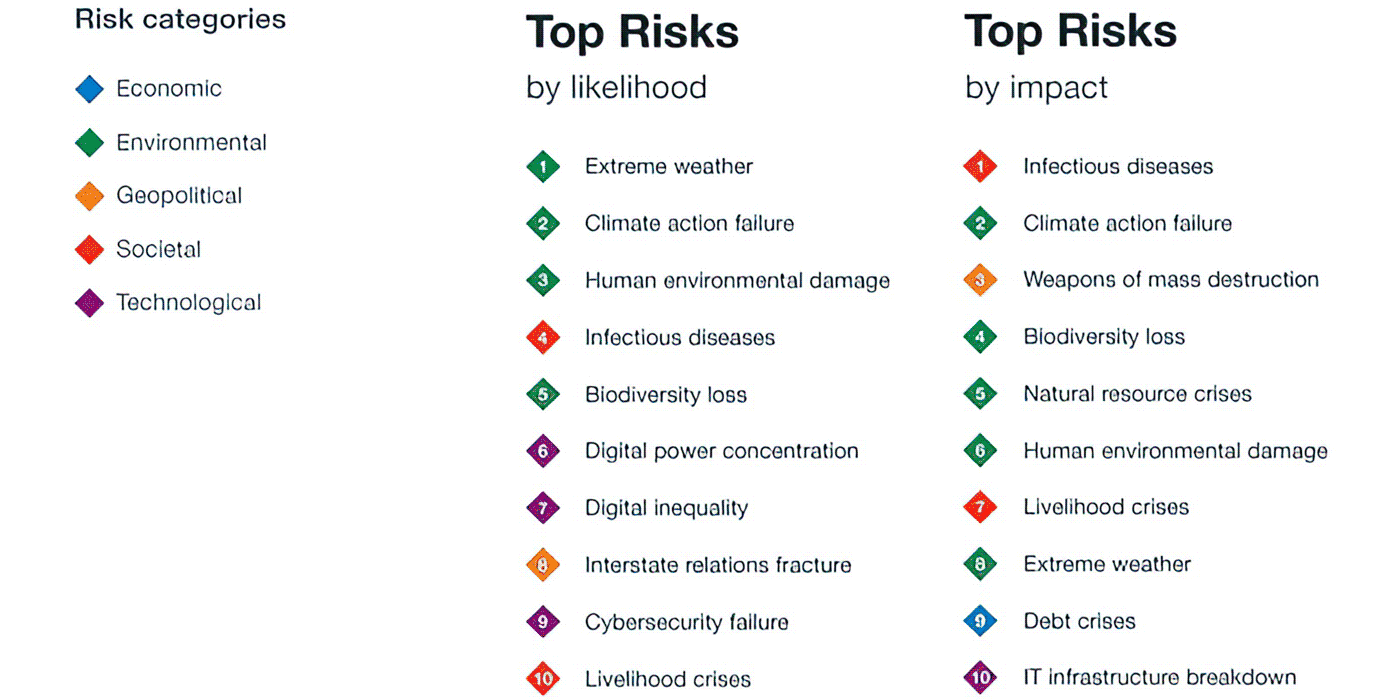

2020 hat das Weltwirtschaftsforum in Davos zum ersten Mal in seinem Weltrisikobericht 2020 Umweltrisiken als signifikantes weltweites Problem definiert. Dieses Forum bringt viele Führungskräfte der Welt zusammen, die bestrebt sind, große Probleme und Risiken auf dem Planeten zu identifizieren und anzusprechen. Diese Risiken werden kategorisiert und mit einer Farbe gekennzeichnet wie im Bild zu erkennen ist: ökonomisch, umweltrelevant, geopolitisch, gesellschaftlich und technologisch – diese Kategorien haben Einfluss, wenn über Risikomanagement und Daten in Versicherungen gesprochen wird.

Es überrascht kaum, dass bezüglich der Risiken eine der großen Veränderungen im Vergleich zum Vorjahr die Covid-19-Pandemie war. Das Risiko einer gefährlichen Infektionskrankheit ist nun auf Platz 1 gelistet, im Vergleich zu Platz 10 im Vorjahr. Und mehr noch: Es wurde von einer Möglichkeit zu einer Realität. Doch unabhängig von den unvermeidlichen Folgen von COVID-19 sind es die klimarelevanten Gefahren, die den Großteil der diesjährigen Risiken ausmachen. Der Weltrisikobericht 2021 beschreibt sie als „nach wie vor existenzielle Bedrohung für die Menschheit“.

Klimabedingte Bedenken

Die zuvor genannten Berichte erwähnen, dass „Regierungen, Märkte und zunehmend auch Gesellschaften und CEOs die dringenden Realitäten des Klimawandels anerkennen – er schlägt härter und schneller durch als es viele erwartet haben“.

Die Versicherungsbranche ist üblicherweise die erste, welche die Auswirkungen von umweltbedingten Desastern zu spüren bekommt, die in großen finanziellen Verlusten münden und jährlich wachsen.

Die Kosten von Naturkatastrophen haben sich in 2020 im Vergleich zum Vorjahr nahezu verdoppelt, von 116 Milliarden Dollar auf 210 Milliarden Dollar, so ein Bericht des weltweit tätigen Rückversicherungsunternehmens Munich Re. Die Verluste haben insbesondere die USA hart getroffen, insgesamt 95 Milliarden Dollar – hauptsächlich aufgrund von Schäden durch Hurrikanes, Stürme und Großbrände.

In Frankreich hat der Präsident des französischen Versicherungsverbands in einem Interview mit dem Magazin Risques festgestellt, dass „die durchschnittlichen Kosten durch klimabedingte Verluste von 1,2 Milliarden € in den 1980ern auf 3,2 Milliarden Euro heutzutage angewachsen sind und in 25 Jahren 6,6 Milliarden Euro betragen könnten.“

Klimatische Risiken sind ein zentraler Punkt, auf den alle Organisationen ihre Aufmerksamkeit richten. Daher verstehen wir unmittelbar, wie wichtig es ist, Risiken evaluieren zu können. Dies geschieht mit genauen und verlässlichen Datensätzen, um besser informierte Entscheidungen zu treffen. Im Gegenzug führt es zu besseren Voraussagen und mehr Sicherheit für Kunden, wenn die potenziellen Verluste genauer abgeschätzt werden können. Neue Technologien spielen ebenfalls eine Rolle in dieser globalen Herausforderung.

Die Voraussage klimabedingter Risiken

Die vorrausschauende Analyse von Klima-Risiken stützt sich auf Wetterdaten, Algorithmen Künstlicher Intelligenz (KI) und standortintelligenter Technologie, die Voraussagen mit Orten und Vermögenswerten verknüpft. Firmen in zahlreichen Industrien verwenden raumbezogene Informationen, um die für ihre Standorte relevanten Informationen zu kartieren und zu analysieren.

Durch den Klimawandel haben Bereiche wie Risikomanagement, Verlust- und Expositionsbewertung sowie parametrische Wetterversicherungen neue Technologien eingeführt, um detailreichere Vorhersagemodelle von Klimakatastrophen abschätzen zu können. Die Fortschritte bei den Rechenkapazitäten sind der offensichtlichste Wachstumsfaktor, da mehr Daten zur Verfügung stehen, die wiederum genaue Daten erfordern. Die Modelle sind aber in stetem Wandel und müssen auch fortlaufend rekalibriert werden, um das Phänomen des schwarzen Schwans zu vermeiden, welches erst im Nachhinein erklärbaren Verlusten entspricht.

Der Wettbewerbsvorteil, der sich durch bessere Vorhersagen, Prävention und Risikoevaluierung einstellt, hat zu einem „Data Race“ geführt. Dabei werden mehr Datenquellen benötigt, manche statisch, manche in Echtzeit, in heterogenen Formaten von der Excel-Datei bis hin zur Wetter-API. Räumliche Daten wie Adressen oder Risikogebiete sollten ebenfalls herangezogen werden und müssen so genau wie möglich sein.

Um dies alles nutzbar zu machen, bedarf es globaler Datensätze, entsprechender Tools und, der wichtigste Faktor, Experten, die in diesen Bereichen sehr gut ausgebildet sind.

Spezielle Lösungen unterstützen Unternehmen durch die Bereitstellung von Daten, um die für das Risikomanagement im Versicherungswesen erforderlichen Erkenntnisse zu beschleunigen:

- Individuelle und dauerhafte Verknüpfungen von Millionen Adressen, dazugehörigen Gebäuden und Grundstücken sowie tausende von zugehörigen Datenattributen, welche die Bewertung möglicher Auswirkungen durch Klimabedrohungen unterstützen.

- Detaillierte Daten bezüglich großer Risikofaktoren wie Erdbeben, Waldbränden, Tornados, Hurrikanes, Starkwinde und andere Großwetterlagen.

- Dynamische Wetterdaten, die hyperlokale Wetterdaten für die Vergangenheit, Gegenwart und Zukunft bieten. Bis zu sieben Jahre an historischen Wetteraufzeichnungen erlauben die Analyse vergangener Schäden und Verluste, eine aktuelle Risikobewertung des Portfolios und eine erhöhte Genauigkeit bei der Preissetzung neuer Policen. Nahezu in Echtzeit lassen sich aktuelle Wetterlagen für Versicherungen bewerten und bieten die Möglichkeit zur Reaktion, zum Beispiel mit Meldungen zu Erstschäden. Vorhersagen helfen Versicherungen dabei, präventive Maßnahmen zur Risikominimierung durchzuführen (indem zum Beispiel Kunden empfohlen wird, Autos in einer Garage zu parken) oder indem Sachverständige vorab in bestimmten betroffenen Gebieten eingesetzt werden.

Überwachung von Turbulenzen und angepasste Reaktionen

Eine weitere Herausforderung besteht darin, ein in großem Umfang erkenntnisorientiertes Unternehmen zu werden. Das bedeutet, dass operationelle Daten gepflegt und organisiert werden, die aktuell, automatisiert und gleichzeitig verfügbar für verschiedene Bereiche des Versicherungsgeschäfts sind.

Dazu gehört beispielsweise das Bestimmen von Risikoberichten, Gefahrenhäufungen oder die Bereitstellung nützlicher Informationen für mehrere Benutzerprofile (Versicherungsagenten, Vertreter, Marketing, Rechtsabteilung, etc.), die weder Daten- noch Mapping-Experten sind. Dennoch benötigen sie Zugang zu relevanten Informationen, die für Ihre Zwecke aufbereitet sind – und zwar so einfach wie möglich.

Organisationen, die mit Daten und Technologie arbeiten, haben den Vorteil, dass Executives und Manager informiert sind in diesen Bereichen und die Problemfelder verstehen. So können sie schnell antworten, sich anpassen und je nach Situation die richtigen Entscheidungen treffen. Es gibt Lösungen, welche diese Hürden nehmen, in dem sie eine zentralisierte Plattform anbieten und Informationen innerhalb eines Unternehmens mit den relevanten Stakeholdern teilen.

So hat zum Beispiel eine größere Risikoabteilung einer französischen Versicherung Location Intelligence als Feature in seine Arbeit integriert. Nun können die Auswirkungen einer Naturkatastrophe auf ein bestimmtes Portfolio evaluiert und die Risiken auf ein globales Level hochskaliert werden. Darauf aufbauend konnte die Versicherung sogar neue Kategorien etablieren wie Risikobewertungen, auf Basis von globalen Klimagefahren, die es dem jeweiligen Risikomanager ermöglichen, auf einfache Weise höchst komplex modellierte Daten unkompliziert zu interpretieren.

Die Zukunft gestalten

Der signifikante Anstieg klimatischer Auswirkungen im Jahr 2021 unterstreicht die Dringlichkeit eines raschen und groß angelegten Wandels für das Risikomanagement in der Versicherungsbranche. Diese Veränderungen müssen unterstützt werden durch oben erwähne digitale Technologien wie ortsgebundene Aufklärung und raumbezogene Daten. Darüber hinaus müssen weitere Technologien herangezogen werden – von KI bis zu Satellitenbildern.