Sustainable Finance: Bankkunden fischen weiter im Trüben

Nachhaltigkeitsaspekte sind für Finanzinstitute längst fester Bestandteil der Gesamtbankstrategie. Trotz gutem Beratungsangebot scheinen die Banken ihre Kunden jedoch nicht zu erreichen. Bei über der Hälfte herrscht immer noch Unklarheit darüber, ob ihre Hausbank auf ökologisch nachhaltige Produkte setzt. Für etwa 90 Prozent der Befragten ist das Nachhaltigkeitsrating der eigenen Bank ein Blindspot. Das zeigt die aktuelle Umfrage der Management- und Technologieberatung BearingPoint zum Thema Nachhaltigkeit bei Geldanlagen.

Quelle: Bearingpoint

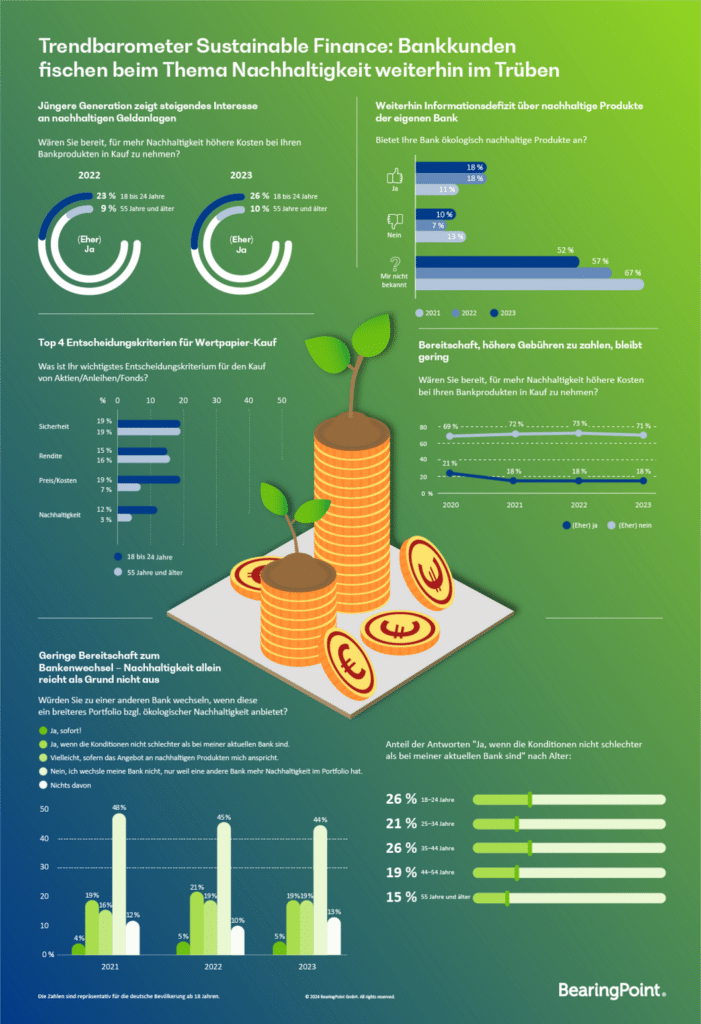

Fast alle Finanzunternehmen haben inzwischen ökologisch nachhaltige Produkte im Angebot. Davon scheinen nur viele Bankkunden noch nichts mitbekommen zu haben, wie die aktuelle BearingPoint-Umfrage zum Thema Nachhaltigkeit bei Geldanlagen zeigt: Über die Hälfte der Befragten in Deutschland (52 Prozent) weiß nicht, welche nachhaltigen Produkte ihre Hausbank führt. In Österreich sind es mit 47 Prozent knapp die Hälfte. Die Zahlen sind damit nur geringfügig niedriger (jeweils 5 Prozent) als noch im Vorjahr. Hinzu kommt: 91 Prozent der Befragten in Deutschland (90 Prozent in Österreich) haben keinerlei Kenntnis über das Nachhaltigkeitsrating ihrer eigenen Bank – ein ähnlich hoher Wert wie 2022.

Kunden wollen nachhaltige Banken – Trend jedoch rückläufig

Mit diesem Informationsdefizit einher geht die Erwartung vieler Kunden, dass ihre Banken nachhaltige Geschäftspraktiken an den Tag legen. Nach Ansicht von 38 Prozent der Befragten in Deutschland und 45 Prozent der Befragten in Österreich spielt eine nachhaltige Aufstellung und nachhaltiges Handeln der eigenen Bank weiterhin eine wichtige Rolle. Im Vergleich zum Vorjahr ist die Tendenz jedoch rückläufig: In Deutschland und Österreich stimmten dieser Aussage zehn Prozent weniger Befragte zu als noch im Vorjahr.

Geringe Bereitschaft zum Bankenwechsel – Nachhaltigkeit allein reicht nicht aus

Trotz einer generellen Offenheit für nachhaltige Bankprodukte reicht Nachhaltigkeit als alleiniger Grund für einen Bankenwechsel nicht aus. 45 Prozent der Befragten in Deutschland und 37 Prozent in Österreich würden nur aufgrund des nachhaltigeren Portfolios nicht zu einer anderen Bank wechseln. Im Vergleich zum Vorjahr sind die Zahlen für Deutschland unverändert und für Österreich geringfügig niedriger (2022: noch 41 Prozent).

Rendite vor Nachhaltigkeit – geringe Akzeptanz für höhere Kosten

Nur eine Minderheit legt bei der Geldanlage den Fokus auf Nachhaltigkeit: Lediglich für sechs Prozent der Befragten in Deutschland und Österreich sind ökologische Aspekte das wichtigste Kriterium bei der Geldanlage – etwas höher als im Vorjahr (2022: 4 Prozent). Sicherheit, Rendite und Kosten zählen hingegen weiterhin zu den maßgeblichen Faktoren, wenn es um den Kauf von Anleihen, Aktien und Fonds geht. Nach wie vor lehnt ein Großteil (Deutschland: 38 Prozent, Österreich: 46 Prozent) es weiterhin ab, im Interesse nachhaltigerer Produkte auf Rendite zu verzichten – jedoch mit einem deutlichen Rückgang zum Vorjahr in Deutschland (54 Prozent). Auch die Bereitschaft, höhere Kosten für mehr Nachhaltigkeit in Kauf zu nehmen, bleibt gering: Die Mehrheit in Deutschland (71 Prozent) und Österreich (67 Prozent) lehnt zusätzliche Kosten für mehr Nachhaltigkeit bei Bankprodukten ab.

Beratung zahlt sich aus – und stärkt die Glaubwürdigkeit nachhaltiger Finanzprodukte

Mehr als zwei Drittel der Befragten, die von ihrer Hausbank eine Beratung zu nachhaltigen Finanzprodukten in Anspruch genommen haben, bewerten diese danach als (eher) positiv. In den meisten Fällen wurden die Kunden nach ihren Nachhaltigkeitspräferenzen gefragt. 84 Prozent der Deutschen und 82 Prozent der Österreicher stufen die nachhaltigen Produkte ihrer Hausbank als glaubwürdig ein – ähnlich hoch wie im Vorjahr. In beiden Ländern schätzt eine bedeutende Mehrheit der informierten Kunden das Angebot ihrer Bank im Bereich ökologisch nachhaltiger Aktien, Anleihen und Fonds als „gut“ ein.

Banken können wichtige Rolle bei der ökologischen Transformation spielen – Nachhaltigkeit als Treiber im Geschäftsmodell

Um Nachhaltigkeitsaspekte zu fördern, kann sich ein Großteil der Befragten, die für nachhaltigere Bankprodukte auch höhere Kosten in Kauf nehmen würden, grundlegende Veränderungen im Prozessablauf ihrer Bank vorstellen. Dafür würde mehr als die Hälfte der befragten Personen aus Deutschland (57 Prozent) und Österreich (58 Prozent) eine ausschließlich digitale Kommunikation (per E-Mail, App etc.) mit ihrer Bank akzeptieren. Weiterhin können sich die Befragten höhere Ordergebühren für Investitionen in ESG-Produkte (Deutschland: 32 Prozent und Österreich: 30 Prozent) und einen Aufschlag der Kontoführungsgebühren zugunsten von mehr Nachhaltigkeit vorstellen.

Trotz der hohen Bedeutung von Nachhaltigkeit in der Finanzbranche herrscht bei vielen Bankkunden immer noch Unklarheit über das Angebot an nachhaltigen Finanzprodukten. Eine kompetente Beratung kann dazu beitragen, das Informationsdefizit zu beheben und die Glaubwürdigkeit nachhaltiger Finanzprodukte zu stärken. Gleichzeitig reicht nachhaltiges Handeln alleine nicht aus, um potenzielle Kunden zu einem Bankenwechsel zu bewegen. Faktoren wie Rendite und Kosten beeinflussen die Entscheidungen bei Geldanlagen weiterhin stark. Auch hier kann eine kompetente Beratung zu nachhaltigen Finanzprodukten die Wahrnehmung und Akzeptanz dieser Produkte positiv beeinflussen.

Über die Umfrage: Die verwendeten Daten beruhen auf einer Online-Umfrage von YouGov Deutschland im Auftrag von BearingPoint, an der in Deutschland 2.058 und in Österreich 1.052 Personen im Zeitraum vom 14. bis 18. Dezember 2023 teilnahmen. Die Ergebnisse wurden gewichtet und sind repräsentativ für die jeweilige Bevölkerung ab 18 Jahren. BearingPoint hat die Studie bereits zum vierten Mal durchgeführt.