ESG-Risiken bei Firmenkundenkrediten – Vorgaben zu unklar

Zwei von drei Banken und Sparkassen in Deutschland bemängeln, dass die Aufsicht keine klaren und verständlichen Vorgaben macht, wie ESG-Risiken bei Firmenkundenkrediten berücksichtigt werden sollen.

Die Folge: hohe Aufwände. 65 Prozent der Institute halten die Anforderungen zur Berücksichtigung von ESG-Risiken für zu hoch und darum nicht mehr für ökonomisch angemessen. Zudem seien sie faktisch wirkungslos. Das ergibt die Neuauflage der Studie „Berücksichtigung von ESG-Kriterien im Kreditprozess für Firmenkunden“ von PPI und der FH Münster.

Banken und Sparkassen müssen ESG-Risiken einbeziehen, wenn sie darüber entscheiden, ob sie Kredite an Firmenkunden vergeben. Das schreiben die Mindestanforderungen an das Risikomanagement (MaRisk) der BaFin seit der 7. Novelle verbindlich vor. Die Institute haben gegenüber dem vergangenen Jahr erhebliche Fortschritte bei der Auswahl und Implementierung notwendiger Methoden erzielt.

ESG-Risiken – was will die MaRisk?

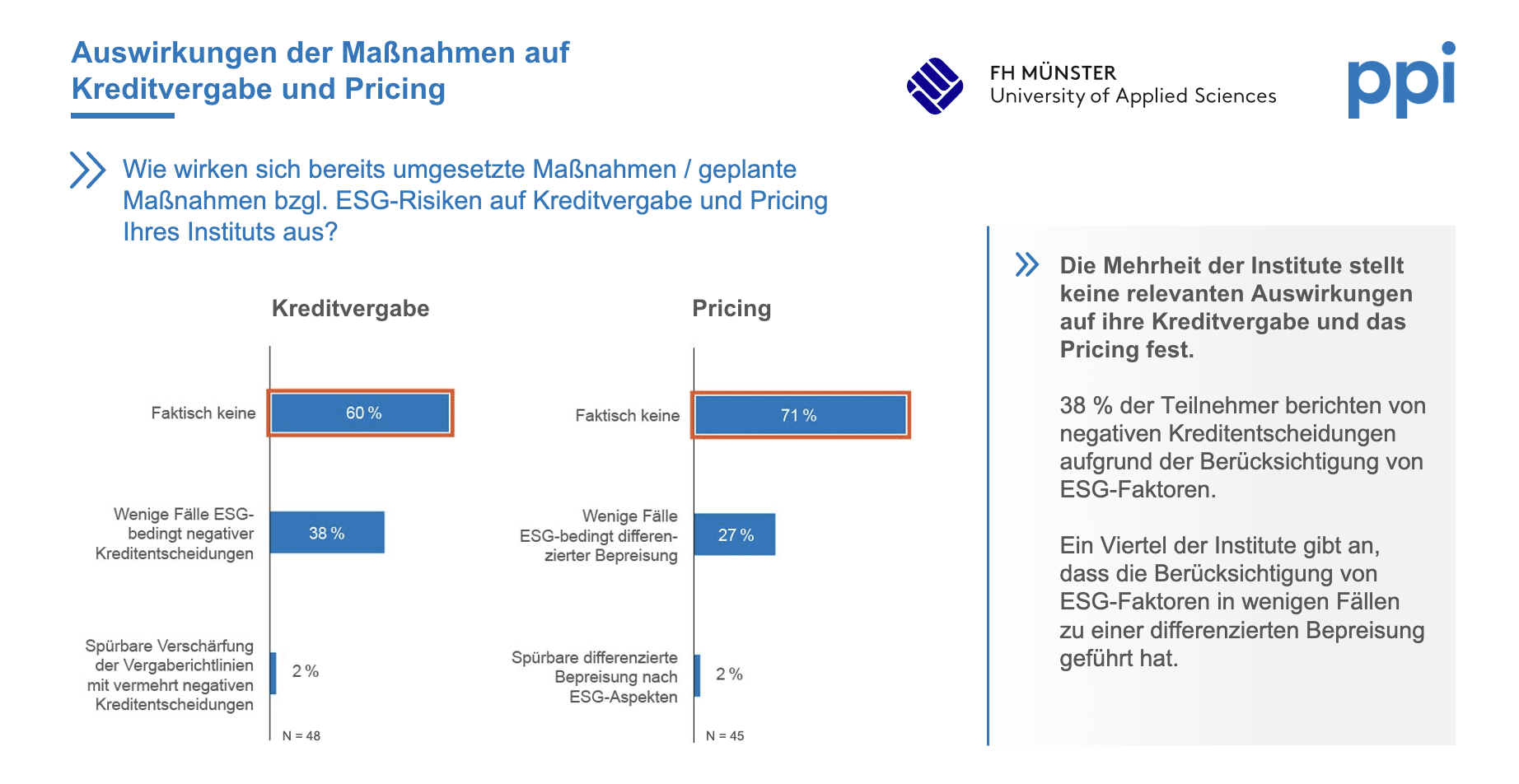

Ein Einfluss auf die Bepreisung oder Ablehnung einer Finanzierung lässt sich bisher allerdings nur bei wenigen Häusern erkennen. 71 Prozent der Institute erklären, dass sich durch die von ihnen ergriffenen ESG-Maßnahmen am Pricing für einen Kredit faktisch nichts verändert. 60 Prozent sagen dasselbe über die Kreditvergabe an sich. Lediglich zwei Prozent der Institute berichten über eine spürbare Verschärfung der Vergaberichtlinien mit vermehrt negativen Kreditentscheidungen.

„Es ist zu früh für eine endgültige Beurteilung des Verhältnisses von Nutzen und Aufwand. Soziale (,S‘) und Governance-Risiken (,G‘) wurden mitunter bereits in der Vergangenheit im Rahmen der Bonitätsprüfung berücksichtigt“, sagt Prof. Dr. Christian Tallau von der FH Münster, Co-Autor der Studie. „Zusätzlich beurteilt werden vor allem eher langfristig wirkende Umweltrisiken (,E`), die sich über den typischen Zeitraum einer Kreditvergabe häufig noch nicht materialisieren.“

62 Prozent berücksichtigen ESG-Kriterien bei Kreditentscheidung

Aktuell berücksichtigen nur 62 Prozent der Institute ESG-Kriterien bei der Entscheidung, ob sie einen Kredit vergeben wollen. „Inwiefern die Aufsicht die Nichtberücksichtigung – immerhin bei fast vier von zehn Banken und Sparkassen – als Verstoß gegen die MaRisk beanstanden wird, bleibt abzuwarten“, sagt Thomas Paulat, Manager PPI und Co-Autor der Studie. Immerhin planen fast alle der befragten Banken und Sparkassen, daran etwas zu ändern. Bei der Kreditüberwachung haben 29 Prozent bereits Maßnahmen ergriffen, um ESG-Kriterien zu berücksichtigen. Weitere 64 Prozent haben das vor.

Schlusslicht ist das Pricing. 36 Prozent der Institute planen wie bisher ein von ESG-Risiken unabhängiges Pricing. „Die Ermittlung von Kreditkonditionen kann bereits ohne den Einbezug von ESG-Kriterien sehr komplex sein. Wenn dann noch ESG-Aspekte dazukommen, die oft schwer zu beziffern sind, schreckt das viele ab.“, erläutert PPI-Manager Paulat.

Umweltaspekte am wichtigsten für Kreditentscheidung

Ein Blick auf die Relevanz der einzelnen ESG-Komponenten im Rahmen der Kreditentscheidung zeigt, dass Umweltaspekte die entscheidende Rolle einnehmen. 98 Prozent der Institute bezeichnen sie als relevant oder sogar sehr relevant. Danach folgen soziale Erwägungen mit 63 Prozent und Governance-Kriterien, also wie ein Unternehmen geführt wird, mit 60 Prozent.

87 Prozent der Banken und Sparkassen beurteilen im Rahmen der Kreditentscheidung auch das zu finanzierende Objekt unter ESG-Aspekten. Allerdings bleibt das Kreditgeschäft immer ein Zusammenspiel aus vielen Faktoren des Engagements, zum Beispiel Kreditnehmer, Kapitaldienst und Finanzierungsobjekt. 73 Prozent der Institute geben an, dass ein positiver ESG-Score allein keine Verbesserung der Kreditwürdigkeit des Antragstellers bewirkt. „Eine Strategie, die darauf abzielt, durch grüne Projekte die eigene Kreditwürdigkeit zu verbessern, zahlt sich demnach selten aus“, so Prof. Dr. Tallau.

Über die Studie: Die Studie „Berücksichtigung von ESG-Kriterien im Kreditprozess für Firmenkunden“ ist ein gemeinsames Werk der FH Münster und der PPI AG. 55 Kreditinstitute nahmen daran teil. Befragt wurde jeweils ein Vertreter für jedes Haus, entweder aus der Kreditanalyse oder dem Kredit- und Nachhaltigkeitsmanagement. Zehn Banken zählen als „Significant Institution“ (SI), die direkt von der Europäischen Zentralbank beaufsichtigt werden. 44 fallen als „Less-significant Institution“ unter die nationale Aufsicht der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). Die Befragung entspricht weitestgehend der vorherigen Befragung aus dem Jahr 2022 und lässt somit wichtige Erkenntnisse auf die Entwicklung zwischen den beiden Umfragezeiträumen zu.