Endlich grün: Wie Finanzdienstleister Datenmanagement anpassen müssen

Auf dem Weg zu einer klimaneutralen und nachhaltigen Zukunft macht die EU auch vor der Finanzindustrie nicht Halt, im Gegenteil: Verschiedene Verordnungen zwingen Dienstleister heute schon, ihre Produkte auf Nachhaltigkeit zu prüfen. Doch das ist oft eine Herausforderung, denn zunächst müssen sie ihre Datenmanagementprozesse und -systeme, die über Jahre und Jahrzehnte organisch gewachsen sind, modernisieren.

Vor Kurzem erklärte Bundesverbraucherschutzministerin Steffi Lemke ihre Absicht, stärker gegen Greenwashing vorgehen zu wollen. Denn immer mehr Unternehmen nutzen vage und unpräzise Begriffe wie „klimaneutral“ oder „emissionsfrei“, um für ihre Produkte zu werben und Konsum einen nachhaltigen Anstrich zu geben. Doch es sind nicht nur Hersteller von Konsumgütern, die sich mit diesem Vorwurf konfrontiert sehen, sondern auch Finanzdienstleister.

Ursprung im Finanzbereich

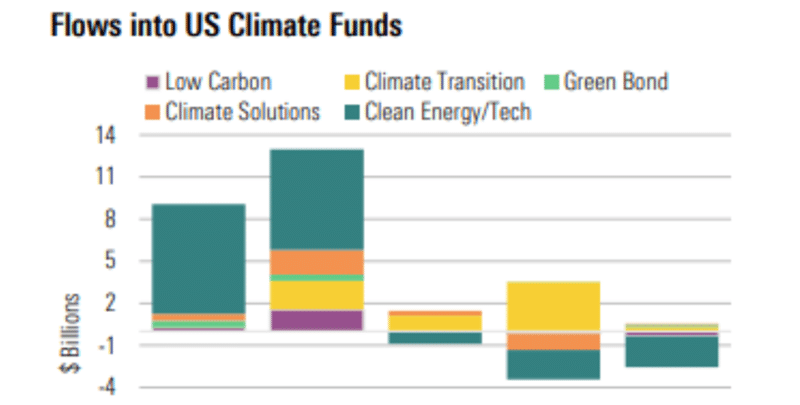

Dies ist naheliegend, wurde die Abkürzung ESG – Environmental, Social, Governance – doch ursprünglich im Finanzwesen genutzt, um Produkte für nachhaltigkeitsbewusste Investoren auszuweisen. Doch wie etwa der Fall der Deutsche-Bank-Tochter DWS prominent gezeigt hat – und weiterhin zeigt –, können grüne Fonds ihre Nachhaltigkeitsversprechen oft nicht einhalten. Ärger hat der Vermögensverwalter deshalb aktuell mit den Finanzaufsichtsbehörden sowohl in Deutschland als auch in den USA. Diese Ermittlungen machen deutlich, dass Greenwashing im Finanzwesen nicht als Kavaliersdelikt gesehen, sondern als Betrug gegenüber Kapitalanlegern verfolgt wird.

Und auch die Europäische Union ergreift im Rahmen ihres EU Sustainable Finance Action Plans zehn Maßnahmen, um das Finanzwesen und Nachhaltigkeit enger miteinander zu verknüpfen. Diese fallen in eine der folgenden drei Kategorien:

- Neuausrichtung der Kapitalströme hin zu einer nachhaltigeren Wirtschaft

- Einbeziehung von Nachhaltigkeit in das Risikomanagement

- Förderung von Transparenz und Langfristigkeit

Finanzdienstleister können nicht weitermachen wie bisher

Ein wichtiger Eckpfeiler ist dabei die Taxonomieverordnung, die bereits im Januar 2022 in Kraft getreten ist. Damit existiert ein EU-weit gültiges und verbindliches System zur Klassifizierung von nachhaltigen Wirtschaftsaktivitäten. Unternehmen müssen dabei sowohl nachweisen, wie ihre wirtschaftliche Tätigkeit auf mindestens eines der definierten Umweltziele einzahlt, als auch, dass sie damit nicht gegen eins der anderen Ziele verstoßen. Darüber hinaus verpflichtet zum Beispiel die EU Sustainable Finance Disclosure Regulation (SFDR) alle Finanzteilnehmer und -berater seit März 2021 dazu, die Nachhaltigkeit ihrer Finanzprodukte offenzulegen. Das schließt mögliche Wechselwirkungen zwischen diesen Produkten und ihrem Umfeld mit ein.

Die Voraussetzung, um gemäß dieser Verordnungen Produkte und Leistungen als nachhaltig einstufen zu können, ist demnach, dass die Finanzdienstleister detailliert nachweisen können, dass dies tatsächlich zutrifft. Beispielsweise bietet das ESG-Ratingmodell von MSCI einen Rahmen für die Bewertung von Unternehmen, der mehr als 25 verschiedene Datenattribute berücksichtigt. Das stellt sich in der Praxis jedoch schnell als Problem heraus, denn die Systeme und Prozesse vieler Unternehmen sind nicht darauf ausgerichtet. Konkret bedeutet das vor allem, dass sie die dafür notwendigen Daten entweder noch gar nicht erfassen oder diese sich in Silos befinden und nicht mit anderen relevanten Daten verknüpft werden, um sie anschließend auswerten zu können.

Ohne geht es nicht: Anpassung an die neue Realität

Daher müssen Finanzdienstleister zunächst ihre Datenmodelle an die neue Realität anpassen. Dabei sollten sie auch schon mitdenken, dass in Zukunft womöglich weitere Anforderungen und Gesetzesvorgaben auf sie zukommen, für die wiederum andere Daten erforderlich sind. Entsprechend flexibel sollte das Datenmanagement jetzt aufgebaut werden. Dafür ist im ersten Schritt eine Entscheidung notwendig, wo und wie relevante Daten gespeichert werden sollen. Es geht hierbei gleichermaßen darum, vorhandene Silos aufzubrechen und zu verhindern, dass neue entstehen. Aus diesem Grund bietet es sich an, statt auf ein zentrales Data Repository – wie einen Data Lake – auf eine Data-Mesh-Architektur zu setzen.

Der Vorteil: Die Unternehmensdaten bleiben dezentral gespeichert und werden nur bei Bedarf und in Echtzeit, zum Beispiel über eine Plattform für Datenvirtualisierung, zusammengezogen. Damit werden keine neuen Silos aufgebaut und Daten nicht dupliziert, was aus mehrfacher Hinsicht – erforderlicher Speicherplatz, mögliche Qualitätsverluste, Unübersichtlichkeit und so weiter – nicht ideal wäre. Zudem können bei solchen Plattformen in der Regel viele verschiedene Datenquellen angebunden werden.

Auch externe Quellen gehören dazu

Das ist auch wichtig, da Finanzdienstleister mit hoher Wahrscheinlichkeit externe Quellen werden anbinden müssen, um die Nachhaltigkeit ihrer Produkte, beziehungsweise deren Risiken oder positive Auswirkungen auf ihre Umgebung, darzulegen. Das bedeutet, sie brauchen einen einfachen Weg, damit Partner oder Dienstleister ihre Daten teilen können. Sie können zum Beispiel ein Portal entwickeln, das mit ihrem Datenmanagementsystem integriert wird. Außerdem gibt es öffentlich verfügbare Daten, etwa Geschäftsberichte, die mittels künstlicher Intelligenz (KI) und Machine Learning (ML) automatisiert ausgewertet werden können.

KI- und Data-Analytics-Tools können außerdem genutzt werden, um eigene Rechnungen zu den Wirkungsweisen der angebotenen Finanzprodukte aufzustellen. Damit müssen sich Finanzdienstleister nicht auf Durchschnittswerte wie beim Stromverbrauch verlassen, die Faktoren wie den Strommix nicht berücksichtigen. Denn Letzterer sagt viel darüber aus, wie grün ein Unternehmen agiert.

Transparenz fördert nachhaltiges Handeln

Stehen den Unternehmen alle relevanten Daten zur Verfügung und wissen sie, wie nachhaltig ihre Angebote tatsächlich sind, geht es zuletzt darum, dies den Kunden gegenüber offensichtlich zu machen. Denn nur so kann das Ziel der EU – Gelder sollen in nachhaltige, klimaschonende Tätigkeiten gelenkt werden – erreicht werden. Dementsprechend sollten Berater dies transparent und verständlich kommunizieren.

Unter Umständen sollten sie sich auch daran orientieren, wie andere Unternehmen ihre Produkte einschätzen würden, damit ihre ESG-Bestrebungen auch für externe Parteien sichtbar werden. Alternativ können Finanzdienstleister natürlich auch alle Anlageoptionen, die nicht ihre ESG-Kriterien erfüllen, streichen. Grundsätzlich aber müssen sie jetzt zuerst ihre Datenmanagementprozesse und -systeme neu aufstellen oder erweitern, um überhaupt in der Lage zu sein, die Nachhaltigkeit ihrer Anlageprodukte zu messen und diese gemäß den rechtlichen Vorschriften nachzuweisen. Im Schritt danach geht es dann darum, die Kunden für diese Produkte zu begeistern.