Grüne Finanzintermediation: Regulierungen und Investorenpräferenzen

Damit die grüne Finanzintermediation der Wirtschaft gelingen kann, müssen in den nächsten Jahren gewaltige Summen in die Finanzierung grüner Projekte fließen. Da der öffentliche Sektor dies nicht alleine leisten kann, soll der Finanzsektor eine bedeutende Rolle für die Finanzierung der grünen Transformation mit privatem Kapital spielen. Die Forschung zeigt, wo Herausforderungen liegen.

Neue Regulierungen und Investorenpräferenzen als mögliche Treiber

Die Politik hat dem Finanzsektor eine entscheidende Rolle bei der grünen Transformation zugewiesen. Immer neue Regulierungen sollen dafür sorgen, dass mehr Kredite in grüne Projekte fließen. Jedoch gibt es Evidenz, dass Kapital auch vermehrt dorthin fließt, wo die klimabezogenen Regulierungen laxer sind. Daneben sollen Investoren mit grünen Präferenzen, die bereit sind für Impact bei der finanziellen Rendite Kompromisse einzugehen, eine Rolle spielen. Große institutionelle Investoren wie Versicherungen oder Pensionsfonds sind ihren Kunden gegenüber allerdings verpflichtet, eine gewisse Rendite zu erwirtschaften.

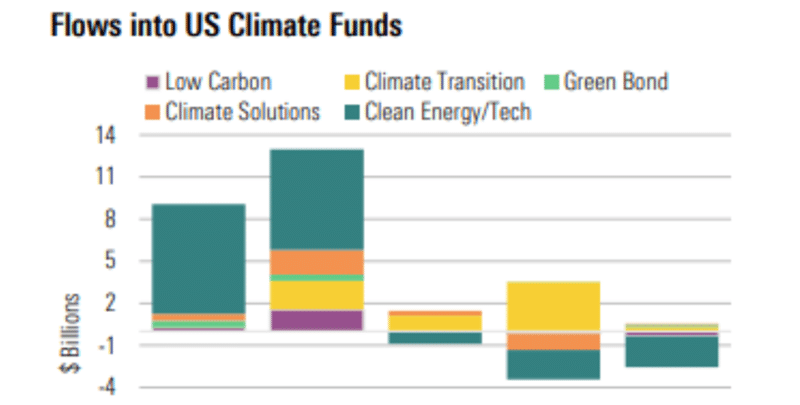

Missverständnisse um ESG-Fonds

Für private Investoren spielen vor allem sogenannte ESG-Aktienfonds eine Rolle. Umfragen zeigen, dass Privatanleger häufig fälschlicherweise davon ausgehen, mit einer Investition in einen ESG-Fonds direkt etwas Gutes für die Nachhaltigkeit getan zu haben. Das ist nicht der Fall, da nur Anteile an den Unternehmen von einer Hand in die nächste wechseln. Und außerdem stehen diese finanziellen Investitionen mit den realwirtschaftlichen Investitionen der Unternehmen nicht in direkter Verbindung.

Indirekt kann jedoch zumindest theoretisch ein Impact generiert werden, wenn die großen Fondsanbieter über ihre Stimmrechte bei den Hauptversammlungen entsprechend Einfluss auf die Geschäftsführung der Unternehmen nehmen. Die Forschung zeigt, dass es einen negativen Zusammenhang zwischen den Investitionen institutioneller Investoren und den CO2-Emissionen der entsprechenden Firmen gibt. Zumindest teilweise basiert dieses Ergebnis aber darauf, dass die Firmen CO2-intensive Anteile verkaufen, womit gesamtwirtschaftlich kein Impact generiert wurde.

Geringe Finanzierungsvorteile grüner Anleihen

Vergleichsweise viele wissenschaftliche Studien haben untersucht, ob grüne Anleihen einen Finanzierungsvorteil gegenüber vergleichbaren konventionellen Anleihen bieten. Die Mehrheit der Studien findet einen solchen Finanzierungsvorteil, jedoch ist dieser oft sehr klein. Die entscheidende Frage für die Praxis ist dabei, ob ein solcher Finanzierungsvorteil auch tatsächlich die Investitionsentscheidungen der Firmen in Richtung mehr grüne Investitionen ändert.

Verzahnung von Banken- und Finanzmärkten zur Transitionsfinanzierung

Letztendlich sollte eine erfolgreiche grüne Finanzintermediation nicht nur günstigere Kredite für bereits umweltfreundlichere Unternehmen bereitstellen, sondern auch CO2-intensiven Unternehmen dabei helfen, nachhaltiger zu werden. Mittelfristig wird die europäische Wirtschaft maßgeblich von der Bankfinanzierung abhängig bleiben. Daher ist es besonders wichtig, das europäische Bankensystem stärker mit den Kapitalmärkten zu verzahnen. Dabei sind strukturierte Finanzierungsformen wie Verbriefungen und Pfandbriefe grundsätzlich dazu geeignet, die grüne Transformation der Wirtschaft zu finanzieren. Die Möglichkeit, viele kleine, grüne Kredite zu bündeln, erscheint mit Blick auf die grüne Transformation besonders attraktiv, denn für große institutionelle Investoren kommen nur Investitionen im zwei- bis dreistelligen Millionenbereich in Frage. Allerdings ist das Thema komplex, es mangelt an wissenschaftlich fundierten Handlungsempfehlungen und der politische Prozess auf europäischer Ebene ist langsam.

Finanzsektor kein Ersatz für wirkungsvolle Klimapolitik

Trotz aller Herausforderungen sollte der Finanzsektor seinen Teil zur Transformation beitragen. Jedoch erscheint eine realistische Einschätzung dessen, was der Finanzsektor leisten kann, sinnvoll. Sicherlich kann er kein Ersatz für eine wirkungsvolle Klimapolitik sein. Die Politik ist gefragt, wenn es darum geht, die Nutzung fossiler Brennstoffe entsprechend zu bepreisen. Und sie ist gefragt, wenn es um die Förderung grüner Forschung und Entwicklung geht, damit grüne Technologien schneller entstehen können. Aktienmärkte und andere Risikokapitalgeber können dann die neuen grünen Technologien finanzieren, andernfalls werden neue grüne Technologien nicht schnell genug kommerzialisiert. Banken und Bondmärkte können ausgereifte grüne Technologien finanzieren, damit sich grüne Technologien schnell genug verbreiten. Und eine Verzahnung von Banken- und Kapitalmärkten kann die Finanzierung der Transition CO2-intensiver Unternehmen sicherstellen, andernfalls kann die grüne Transformation der Wirtschaft nicht umfassend gelingen.